변동성 시대의 새로운 인덱스 전략: All-Weather in Crypto

1 / 핵심 요약

- 크립토 시장의 본질적 고변동성은 투자자에게 심리적 압박과 자본 손실 구간을 초래합니다. 단순한 HODL 전략은 실행은 쉽지만, 그 과정에서 큰 인내를 요구합니다.

- 레이 달리오의 “올웨더(All-Weather)” 리스크 패리티 철학을 응용해, 자본 비중이 아니라 위험 기여도를 균등화하는 방식으로 변동성을 관리합니다. 비트코인처럼 변동성이 큰 자산에는 상대적으로 작은 비중을, 안정적인 자산에는 더 큰 비중을 부여합니다.

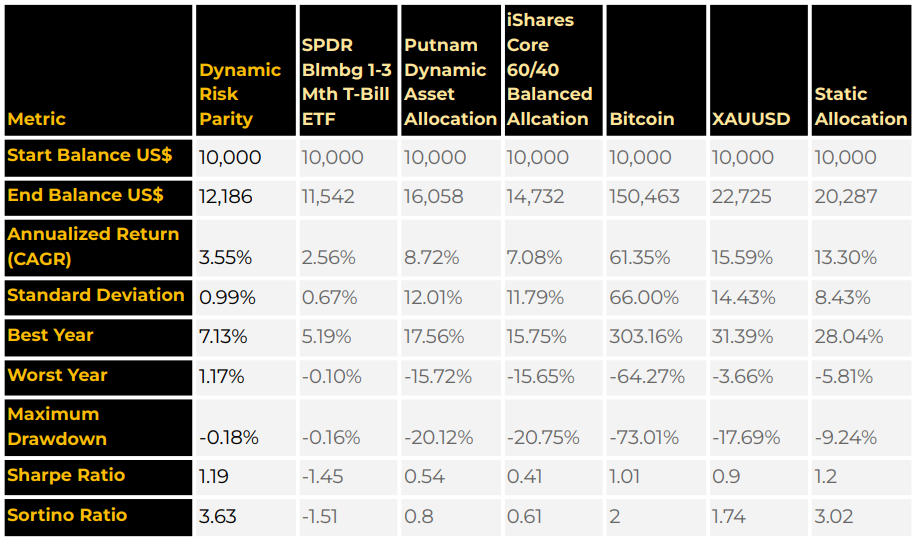

- 초저위험 전략 Dynamic Risk Parity 포트폴리오 백테스트 결과, 연환산 수익률 3.55%, 변동성 0.99%, 최대낙폭 -0.18%로, “강화형 온체인 머니마켓 펀드”에 준하는 안전성과 소규모 크립토·금 익스포저의 비대칭 상방 잠재력을 동시에 제시합니다.

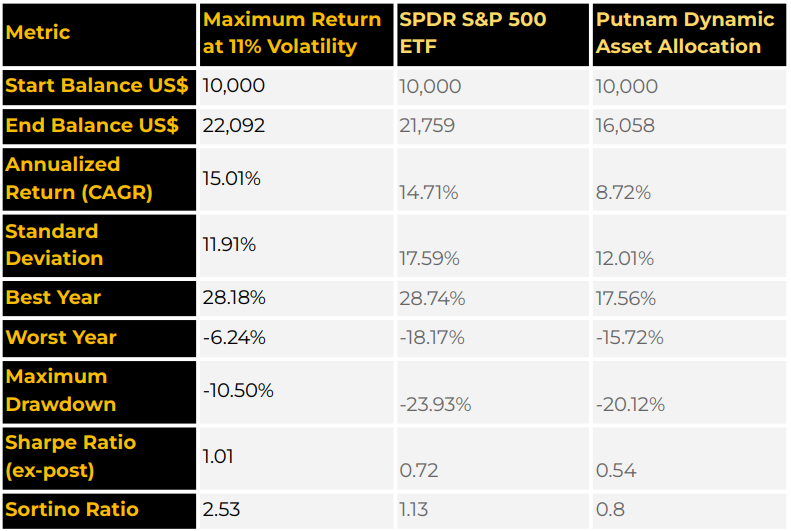

- 목표 변동성 11%를 겨냥한 전략은 연 15.01% 수익률로 S&P 500 ETF(14.71%)를 상회하면서, 최대낙폭 -10.50%로 S&P 500의 -23.93% 대비 현저히 낮은 위험을 보였습니다.

- 핵심은 규율화된 변동성 제어와 세 가지 수익원(크립토 베타, 금 헤지, 단기 국채의 무위험 수익)입니다. 전략은 투명한 온체인 DeFi 인덱스(토큰화된 지수 등)로 패키징해 투자자 접근성을 높일 수 있습니다.

2 / 서론

크립토 시장의 성숙과 함께, 높은 변동성의 투기적 접근을 넘어서는 규칙 기반 운용에 대한 수요가 커지고 있습니다. 본 보고서는 레이 달리오의 올웨더 전략과 리스크 패리티 개념을 바탕으로, BTC·ETH·BNB 등 주요 크립토 자산, 스테이블코인, 토큰화된 단기 미 국채, 토큰화 금으로 구성된 동적 재밸런싱 포트폴리오의 잠재력을 검토합니다.

목표는 규제·유동성 고려해 전통 유가증권의 직접 보유 없이 크립토 네이티브 수단만으로 60/40, 리스크 패리티 지수, S&P 500 등 전통 벤치마크에 견줄 만한 위험-수익 프로파일(변동성, 낙폭, 스트레스 내구성)을 구현하는 것입니다.

과제: 변동성

크립토는 높은 기대수익과 동일한 수준의 높은 변동성을 동시에 갖습니다. 대다수 투자자에게 투자 여정은 상승장에서의 큰 평가이익 → 하락장의 큰 낙폭으로 이어지는 롤러코스터입니다. 이는 심리적 내구성을 시험할 뿐 아니라, 장기 복리의 기반을 훼손합니다.

“상승 꼭대기 올인—저점 패닉셀”의 감정적 굴레에서 벗어나 완만하고 지속 가능한 자본 성장을 가능케 하는 온체인 규칙 기반 전략이 존재하는가?

해법의 핵심: 자본가중 → 위험가중

리스크 패리티는 각 자산에 동일한 자본을 나누는 대신, 포트폴리오 전체 위험에 대한 각 자산의 기여도를 균등화합니다.

weight(i) ∝ 1 / volatility(i)

간단한 비유로, 시소의 한쪽 끝 100kg 성인(BTC 같은 고변동 자산), 다른 끝 25kg 어린이(스테이블·국채 같은 저변동 자산)가 있을 때, 균형을 위해서는 어린이가 더 멀리 앉아야 합니다. 포트폴리오에서는 고변동 자산의 자본 비중을 작게, 저변동 자산의 비중을 크게 배분해 위험을 균형시킵니다.

예컨대 BTC의 변동성이 T-Bill 토큰의 20배라면, BTC의 자본 비중은 1/20 수준이 될 수 있습니다. 이렇게 하면 총위험이 단일 고변동 자산에 의해 지배되지 않고, 다양한 환경에서 더 탄탄한 성과를 도모할 수 있습니다.

3 / 연구 설계 및 방법론

3.1 자산 범위

리스크온(Risk-On)

- BTC: 디지털 금, 가치저장 서사에 대한 최강의 합의. 변동성 높고 거시 유동성과 상관. 포트폴리오의 크립토 베타

- ETH: DeFi 인프라의 핵심 L1. BTC와 높은 상관이지만 독자적 사이클(DeFi/NFT)의 영향. 애플리케이션 생태계 성장 잠재력 반영

- BNB: BNB 체인 유틸리티 토큰, 소각 등 공급 역학의 특수성. BTC/ETH 대비 유틸리티 기반 수요가 분산효과 제공

- 금(토큰화 금): 가장 오래된 가치저장 수단, 주식·채권과의 장기 상관 낮음, 온체인 RWA 중 유동성 양호. 비크립토 노출 확대 및 분산 강화

안정화(리스크오프/완충)

- USDC/USDT: 현금·결제 매개로 활용되는 고유동성 스테이블

- 온체인 T-Bill(RWA): 실물 단기 미 국채 담보 토큰 또는 그 수익 대리인. 무위험 수익 제공 및 크립토 위험에 대한 헤지

3.2 비교 벤치마크

- HODL BTC(100% 비트코인), 2) HODL 금(100% 금), 3) 정적 동일가중(BTC 4%, ETH 3%, BNB 3%, 금 10%, T-Bill 80%),

- 정적 크립토-전통 혼합, 5) 전통 리스크 패리티(RPAR ETF 대리), 6) 동적 주식-채권 배분(Putnam 펀드 대리)

3.3 전략 모델

- 핵심: Dynamic Crypto Risk Parity(DRP)

- 가중치: 역변동성(inverse-vol) 가중. 24개월 롤링 변동성을 측정해 역수로 가중치를 산출, 분기별 리밸런싱

- 온체인 T-Bill의 과거 데이터 제약으로 BIL(1–3개월 T-Bill ETF)을 대리 데이터로 사용

- 모든 분배금 재투자 가정

4 / 테스트 및 결과

- 초기자금: 미화 10,000달러(모든 시리즈 동일)

- 백테스트 구간: 2020-01-01 ~ 2025-08-31

- 룩백: 24개월

- 리밸런싱: 월별

4.1 강점: 극단적 위험관리

- CAGR 3.55%로 순수 채권 대리(2.56%)를 상회. 최악의 해에도 +1.17%로 플러스 달성

- 변동성 0.99%: 전통의 견조한 혼합전략 대비 한 자릿수p 이하로, 매우 매끈한 NAV를 보임

- MDD -0.18%: 사실상 무낙폭, 단기 채권형과 유사. 2021 고점 이후 약세·FTX 파산 등에도 의미 있는 낙폭이 없었음

- 샤프 1.19 / 소티노 3.63: 낮은 위험 덕에 단위 위험당 효율적 수익을 증명

4.2 한계: 낮은 절대수익

- 순수 채권보다는 높지만, 타 비교전략 대비 절대수익은 낮음. 매우 다른 변동성 자산을 균형화하면 불가피한 결과입니다.

4.3 전략 포지셔닝: 현금관리 보완재

DRP vs 온체인 현금관리 대안

| 구분 | DRP(동적 리스크 패리티) | 순수 온체인 T-Bill(OUSG 등) | 주요 스테이블 이자전략(Aave/유동성풀/USDe 등) |

|---|---|---|---|

| 수익 잠재력 | 강화형: T-Bill 수익 + 1–5% 크립토·금 슬리브의 장기 옵션성 | 안정형: 단기국채 금리와 연동, 서프라이즈 제한 | 고변동: 높은 잠재수익이나 음수 전환 등 변동 큼 |

| 수익 안정성 | 높음: 대부분 T-Bill에서 기인, 강화 슬리브 변동 영향 미미 | 매우 높음 | 낮음: 대여수요·펀딩레이트 변화에 민감 |

| 변동성/낙폭 | 거의 0: 알고리즘이 위험자산 변동을 상쇄 | 극저변동 | 일반적으론 낮으나 꼬리위험 큼(디페그/익스플로잇 등) |

| 발행/상대방 위험 | 분산: T-Bill + 분산형 네트워크로 분산 | 집중: 단일 발행사·커스터디 집중 | 중-고: 프로토콜·담보·거래상대방 신뢰 의존 |

| 자산 보안성 | 매우 높음: 셀프 커스터디, 로직·보유·리밸런싱 온체인 공개 | 매우 높음 | 중간: 타사 신뢰 필요, 운용 복잡성 존재 |

핵심 장점 1 - 구조적 분산: 분산형 자산 바스켓로 발행사 집중 위험 완화, 금 편입으로 인플레이션 내성 보강, 프로토콜 리스크 노출 최소화

핵심 장점 2 - 비대칭 상방: 1–5% 소형 크립토·금 슬리브는 약세장 드래그가 미미하나, 장기 성장 옵션성을 제공. 파생 기반 헷지 대비 시간가치·내재변동성 비용 없음

4.4 요약

강화형 온체인 머니마켓 펀드 관점에서 DRP는 고위험 크립토를 초저위험 도구로 길들이는 데 성공했습니다. 연준의 완화 사이클 진입과 2026년경 T-Bill 수익률 ~3% 하방 가능성까지 감안하면, 저위험·수익 강화형 솔루션 수요는 더 커질 수 있습니다.

5 / 개선 방향

5.1 문제의 원천

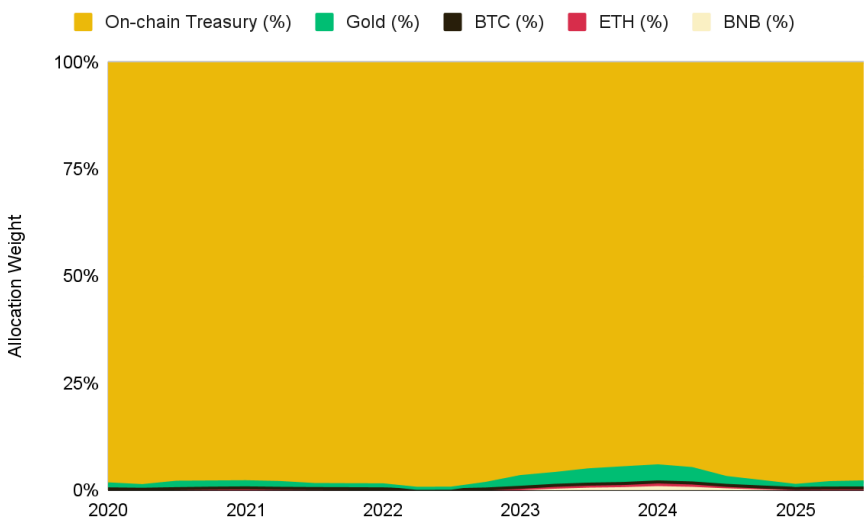

단순 리스크 패리티는 위험을 제한하는 만큼 상방도 제한합니다. 본 접근에서 위험자산 총 비중은 대체로 1–5%에 머물렀고, 2022년 같은 혼란기에는 1% 미만으로 하락했습니다.

이는 크립토·금의 변동성이 단기 T-Bill의 수십~수백 배이기 때문입니다. 위험 기여를 맞추려면 자본 비중을 극히 작게 줄 수밖에 없습니다. 만약 더 높은 장기수익을 원하는 크립토 투자자를 대상으로 한다면, Crypto Risk Parity Index의 변동성 감내도를 조정할 수 있습니다.

5.2 변동성 허용치 상향

목표 변동성 접근을 통해 연 5%·10% 등 허용 변동성 상한을 미리 정하고, 이에 맞춰 위험자산 익스포저를 동적으로 조절합니다. 안정기에는 DRP보다 위험자산 비중을 더 높여 수익을 추구하되, HODL 대비 훨씬 낮은 총위험을 유지합니다.

5.3 테스트 & 결과(목표 변동성 11%)

- 룩백 24개월, 분기 리밸런싱, 목표 포트폴리오 변동성 11%

해석

- CAGR 15%로 S&P 500(14.71%)을 소폭 상회, Putnam(8.72%) 대비 크게 우위

- 낙폭·최악연도 모두 S&P 500·Putnam 대비 현저히 방어적

- 샤프 1.01 / 소티노 2.53으로 손실 통제 능력이 두드러짐

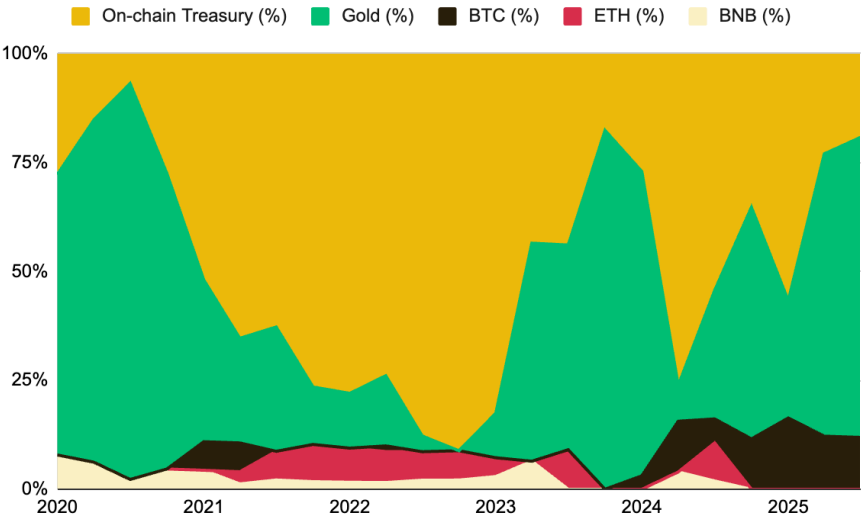

5.4 배분 로직 해설

변동성이 오르면 위험자산 비중 축소, 낮아지고 추세가 우호적이면 확대하는 규율화된 참여/수축 메커니즘입니다.

- 미국 T-Bill: 안정적 기반 수익

- 금: 비상관 헤지, 변동성 예산(11%) 하에서 크립토가 과열일 때 대체 성장 노출로 빈번히 활용(예: 2020년 3분기 금 비중 90%까지 상승한 사례).

- 크립토 베타: 총 1–16% 범위에서 BTC·ETH·BNB 간 회전, 동시 과대배분은 드묾

- 충격기(2021-05, 2022 주식-채권 동반하락, LUNA·FTX, 2023-03 USDC 디페그 등)에는 단기 국채 비중 확대로 하락 일부 회피

6 / 전망

성공요인 요약

- 규율화된 변동성 제어: 전략 1(DRP)은 자산별 위험 기여를 지속 균형화해 단일자산에 의한 과도한 변동을 방지합니다. 전략 2(11% TV)는 목표치에 근접하면 위험자산을 자동 축소, 충분히 낮으면 자동 확대해 높은 샤프를 도모합니다.

- 다변화된 알파 원천: 동행성이 높은 크립토의 특성상, 비상관 수익원 확대가 핵심입니다. 본 테스트는 (i) 크립토 베타, (ii) 금의 안전선호 프리미엄, (iii) T-Bill의 무위험 수익이라는 세 축으로 성과를 구성했습니다.

상품화 가능성

전략은 투명·검증 가능한 온체인 지수($CRP—Crypto Risk Parity 토큰 등)로 패키징해 원클릭 보수적 투자 옵션을 제공할 수 있습니다. 온체인 자산 스펙트럼이 확장됨에 따라 대상군 확대(온체인 네이티브 현금관리, 대출풀·스테이블 스왑풀 배분 등)도 검토할 수 있으며, 투자자 성향별 포트폴리오 구성이 용이합니다.

Disclaimer: 이 글은 정보 제공을 위한 일반적인 목적으로 작성된 것이며 특정 가상자산에 대한 추천이나 법률, 사업, 투자, 세금 등에 대한 조언을 제공하는 것이 아닙니다. 이 글을 바탕으로 투자 결정을 내리거나 회계, 법률, 세무 관련 지침으로 삼아서는 안 됩니다. 특정 자산에 대한 언급은 단지 참고용 정보일 뿐, 투자 권유의 의미가 아님을 명확히 합니다. 여기에서 제시된 의견은 관련된 기관이나 조직, 혹은 개인의 입장을 대변하지 않습니다.